اخبار محرمانه - مهر / اگرچه قیمت جهانی طلا طی سالهای 2024 و 2025 به ترتیب رشد 27 و 29 درصدی را ثبت کرده و در کوتاه مدت احتمال اصلاح قیمتی آن دور از ذهن نیست اما همچنان پناهگاه امن و سپر تورمی سرمایهگذاران است.

در ادامه تحلیلهای که در مورد سطح ریسک خریداران طلا در سقف قیمتی در آبان ماه 1403 در دو گزارش مقایسه ربع قرن نوسانات شاخص دلار و قیمت طلا و 9 کندل صعودی ماهانه برای قیمت اونس طلا جهانی بعد از 53 سال عنوان شد و در حالی که قیمت جهانی طلا طی سالهای 2024 و 2025 به ترتیب رشد 27 و 29 درصدی را ثبت کرده اگرچه تحلیل روند بلندمدت این فلز گرانبها نشان میدهد طلا همچنان پناهگاه مطمئن سرمایهگذاران در برابر تورم و نااطمینانیهای اقتصادی باقی مانده است اما با این حال، در کوتاهمدت احتمال اصلاح قیمتی دور از ذهن نیست و خریداران احتمالاً ریسک بالایی را باید بپذیرند.

بازار

روند تاریخی طلا از نگاه آمار

بازدهی سالانه طلا از سال 1968 تاکنون حاکی از دورههایی پرفراز و نشیب است. بررسی دادههای تاریخی نشان میدهد طلا در دهههای 1970، 2000 و پس از 2019 رشدهای چشمگیری را تجربه کرده است. در سالهای پرتلاطم 1973، 1974 و 1979 رشدهایی معادل 72، 66 و 136 درصد ثبت شده و در سالهای بحران مالی جهانی نیز شاهد جهشهای بالای 20 درصد بودهایم.

پس از افت شدید سال 2013 و چند سال رکود، طلا بار دیگر از سال 2019 وارد روندی صعودی شد و طی سالهای 2024 و 2025 نیز با ثبت رشدهای 27.21 و 29.07 درصدی، بار دیگر توجه سرمایهگذاران را جلب کرده است.

نمودار زیر بازدهی سالانه طلا را طی سالهای 1968 تا 2025 نشان میدهد.

وضعیت بازار در سه افق زمانی بر اساس بازدهی سالانه طلا

با توجه به نزدیک شدن بازدهی سالانه به سطح پر ریسک بازدهی سالانه میتوان در سه سناریو مختلف ریسک سرمایهگذاری در این بازار را ارزیابی کرد.

کوتاهمدت: احتمال اصلاح پس از رشد پرشتاب

در حالی که طلا در سقفهای تاریخی خود نوسان میکند، لازم است نسبت به احتمال اصلاح قیمتی هشیار باشیم. ورود به منطقه اشباع خرید و رشدهای پرشتاب پیاپی معمولاً با فازهای اصلاحی همراه است از این رو، ورود هیجانی به بازار در این مقطع با ریسک بالا همراه است.

میانمدت: صعود همراه با نوسان

با توجه به احتمال کاهش نرخ بهره توسط فدرال رزرو، ادامه تنشهای ژئوپلیتیکی و نگرانی از رکود اقتصاد جهانی، بازار طلا در میانمدت همچنان پتانسیل رشد دارد. معمولاً در این شرایط تحلیلگران توصیه میکنند سرمایهگذاران با دید 1 تا 3 ساله، از استراتژی خرید پلهای استفاده کنند.

بلندمدت: حفظ جایگاه بهعنوان دارایی ضد تورم

بررسی الگوهای بلندمدت بازدهی طلا حاکی از آن است که این فلز همچنان یک دارایی ضدتورمی و امن در برابر بیثباتیهای اقتصادی و مالی باقی میماند. افزایش بدهی دولتها، کاهش ارزش پولهای ملی و تضعیف اعتماد عمومی به ارزهای فیات از جمله عواملی هستند که چشمانداز طلا را در بلندمدت مثبت نگه میدارند.

سطح ریسک خرید در شرایط فعلی

با توجه به رشد سریع و نزدیک شدن به سقف تاریخی قیمت طلا، سطح ریسک برای ورود کوتاهمدت در این بازار بالا ارزیابی میشود. اما در بازههای میانمدت و بلندمدت، ریسک کاهش مییابد و سرمایهگذاری تدریجی و هدفمند میتواند بازده مناسبی به همراه داشته باشد.

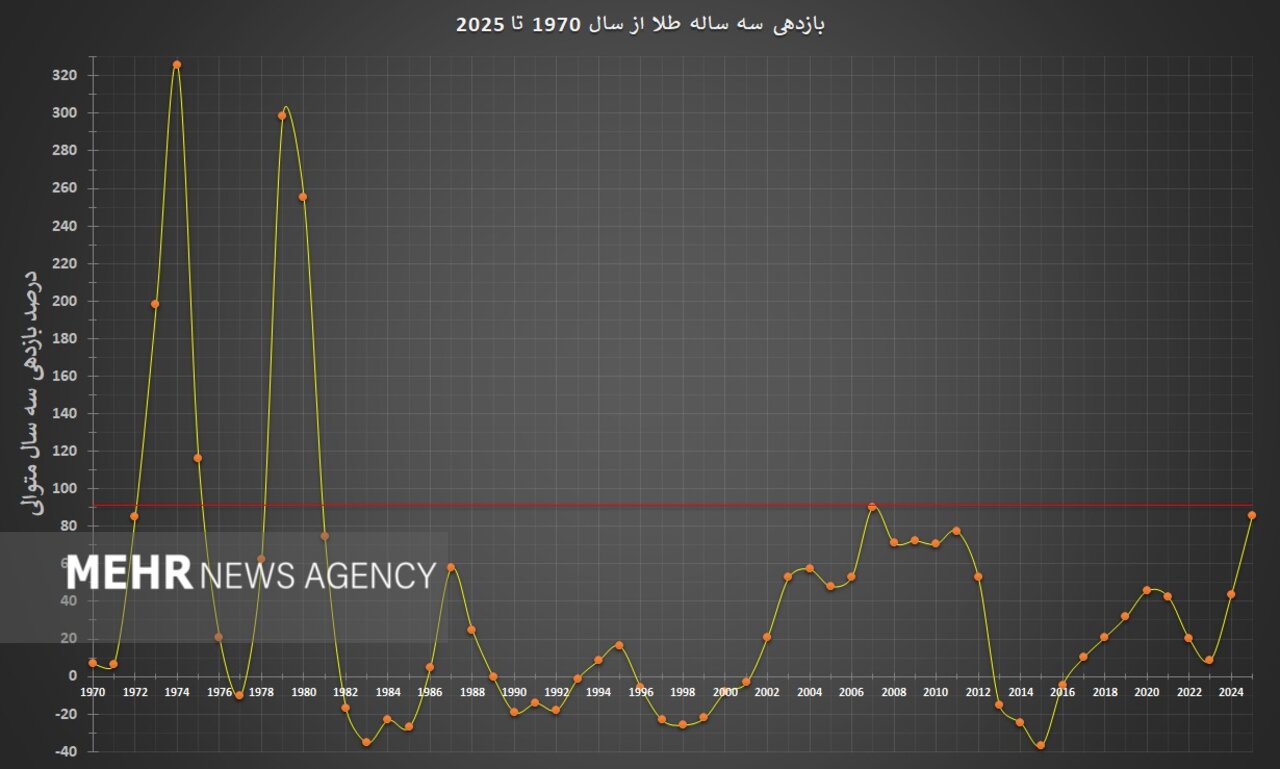

وضعیت بازار در سه افق زمانی بر اساس بازدهی 3 ساله طلا

در ادامه به سراغ بررسی آمارهای بازدهی سه ساله این فلز گرانبها میرویم تا صحت تحلیل بالا را ارزیابی کنیم. نمودار زیر بازدهی سه ساله طلا را طی سالهای 1970 تا 2025 نشان میدهد.

بررسی دادههای تاریخی بازدهی سهساله قیمت طلا از سال 1970 تا 2025 نشان میدهد بازده طلا در سال 2025 با ثبت رقم 85 درصد، به یکی از بالاترین سطوح پنجاه سال گذشته رسیده است. این در حالی است که دادههای تاریخی از بازدهیهای بسیار بالا در دورههای گذشته، معمولاً به دورههایی از اصلاح یا رکود میانمدت منتهی شدهاند.

دادههای تاریخی نشان میدهد طلا از دهه 1970 تاکنون سه موج صعودی عمده را تجربه کرده است. نخستین موج، در دهه 70 میلادی و با اوج بازدهی سهساله بیش از 325 درصد در سال 1974 اتفاق افتاد. دومین جهش در بازه سالهای 2005 تا 2011 با بازدهیهای متوالی بالای 50 درصد رخ داد. اکنون نیز طلا در دوره سوم رشد خود قرار گرفته و سال 2025 با بازدهی سهساله 85 درصد، به دومین رکورد تاریخی خود بعد از دهه 1970 دست یافته است.

احتمال اصلاح در کوتاهمدت

تحلیل روندهای گذشته نشان میدهد هر بار که بازدهیهای شدید طی چند سال متوالی رخ داده، بازار طلا وارد فاز اصلاح قیمتی یا رکود نسبی شده است. پس از اوج سال 1974، طلا طی دهه 80 میلادی با افتهای پیاپی مواجه شد. همچنین، پس از جهشهای دهه 2000، بازار طلا در فاصله سالهای 2013 تا 2015 شاهد کاهش چشمگیر بازدهی بود.

بر اساس این الگو، احتمال وقوع اصلاح قیمت بهویژه در کوتاهمدت افزایش یافته است. در همین حال، سیگنالهای بنیادی همچون تضعیف دلار، استمرار تورم جهانی و تنشهای ژئوپلیتیکی میتوانند مانع از ریزش شدید بازار شوند و نقش حمایتکننده برای قیمت طلا ایفا کنند.

چشمانداز میانمدت و بلندمدت

در افق میانمدت (1 تا 3 سال آینده)، طلا احتمالاً با نوساناتی رو به بالا همراه خواهد بود و احتمالاً بازدهیهای متعادلتری نسبت به سالهای گذشته خواهد داشت. اما در افق بلندمدت، همچنان طلا یکی از داراییهای مطمئن برای پوشش تورم و ذخیره ارزش ارزیابی میشود.

سطح ریسک خرید در شرایط فعلی

در شرایط کنونی و با توجه به رسیدن بازدهی سهساله به سطوح تاریخی، سطح ریسک ورود به بازار طلا بالا ارزیابی میشود. ورود هیجانی سرمایهگذاران خرد در این مرحله میتواند منجر به زیان در صورت بروز اصلاح شود. در چنین شرایطی، ورود پلهای یا سرمایهگذاری با افق بلندمدت، میتواند راهکار مطمئنتری باشد.

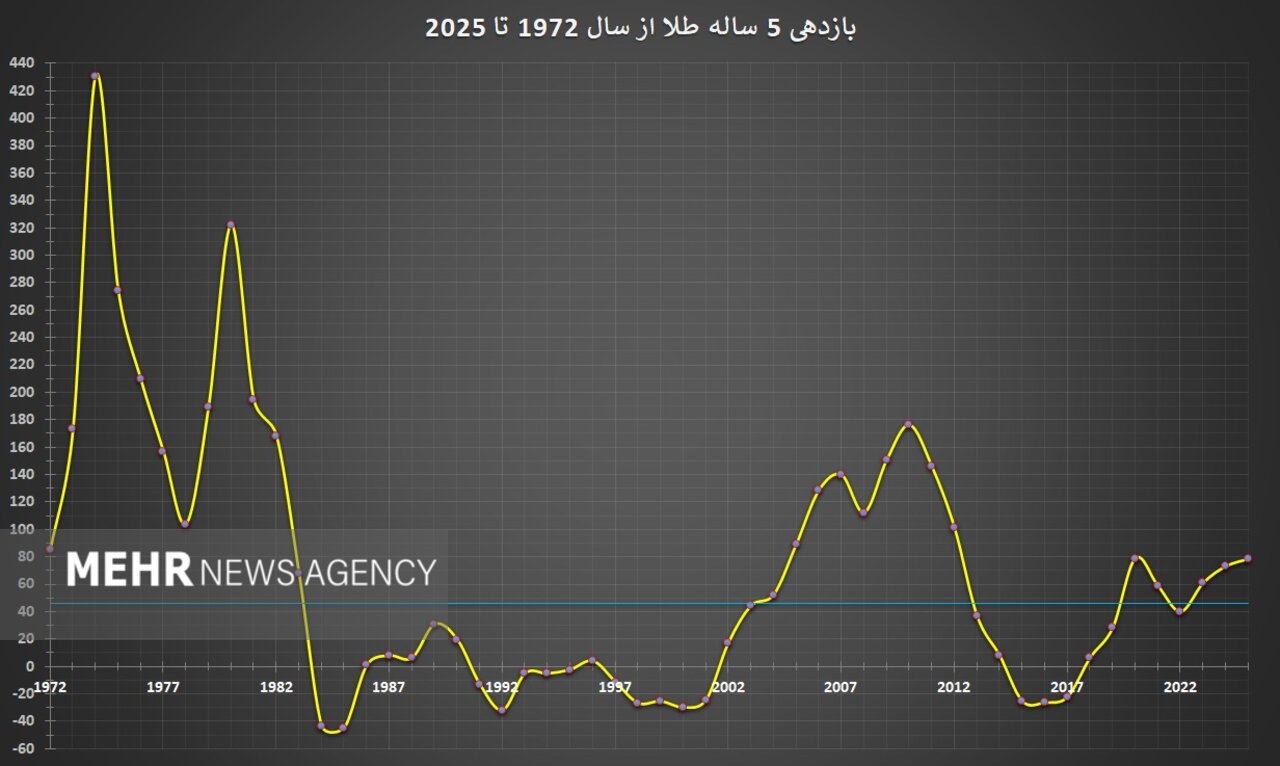

وضعیت بازار در سه افق زمانی بر اساس بازدهی 5 ساله طلا

بررسی روند 50 ساله بازدهیها نیز نشان میدهد طلا در بازههای زمانی بیش از 5 سال، عمدتاً توانسته بازدهی مثبت به سرمایهگذاران ارائه دهد؛ اگرچه این مسیر همواره با نوسانات همراه بوده است. لذا در ادامه به سراغ بررسی آمارهای بازدهی 5 ساله این فلز گرانبها میرویم تا صحت تحلیلهای بالا را بار دیگر در افق 5 ساله ارزیابی کنیم. نمودار زیر بازدهی 5 ساله طلا را طی سالهای 1972 تا 2025 نشان میدهد.

بازدهی 5 ساله طلا در سال 2025 به یکی از بالاترین سطوح خود در پنج دهه اخیر رسیده و به بیش از 78 درصد رسیده است که بالاتر از میانگین هندسی بازدهیهای 5 ساله آن (46 درصد - خط آبی رنگ) قرار گرفته است. تحلیل روند تاریخی بازدهی این فلز گرانبها نشان میدهد که بازار طلا ممکن است در آستانه یک دوره اصلاح یا رکود نسبی قرار گرفته باشد.

همانند قبل، بررسی سری زمانی بازدهی 5 ساله قیمت جهانی طلا از سال 1972 تا 2025 نشان میدهد که بازار طلا سه دوره رشد پرشتاب را پشتسر گذاشته است. نخستین دوره در دهه 1970 و دومین جهش بزرگ از سال 2001 تا 2010 رخ داد. موج سوم رشد که به دوره فعلی بازمیگردد، در فاصله 2020 تا 2025 باعث رشد قابل توجه بازدهی پنجساله شده است. در سال 2025، بازدهی طلا در بازه 5 ساله به حدود 78.4 درصد رسیده؛ سطحی که پس از سال 2011 بیسابقه محسوب میشود.

مطالعه دادههای تاریخی نشان میدهد که در دورههایی که بازدهی طلا به سطوح بسیار بالا رسیده، بازار وارد فاز اصلاح یا رکود میانمدت شده است. پس از جهش قیمتی دهه 1970، طلا در دهه 1980 با افت پیوسته مواجه شد. همچنین پس از رشد شدید دهه 2000، طلا در سالهای 2012 تا 2018 دورهای از نوسان و کاهش بازدهی را تجربه کرد.

ریسک خرید طلا در بالاترین سطح 10 سال اخیر

با توجه به موقعیت کنونی بازار و رسیدن بازدهی 5 ساله به اوج تاریخی، ریسک ورود به بازار طلا در حال حاضر بالاست. این موضوع بهویژه برای سرمایهگذاران کوتاهمدت و افرادی که انتظار بازدهی سریع دارند، حائز اهمیت است لذا خرید در این سطح از قیمت باید با احتیاط و ترجیحاً بهصورت پلهای انجام شود.

پیشبینی روند آتی؛ از رکود کوتاهمدت تا صعود بلندمدت

مطابق الگوهای گذشته، انتظار میرود بازار طلا در کوتاهمدت با اصلاح یا نوسان همراه باشد. در میانمدت، رفتار طلا به متغیرهای اقتصادی از جمله نرخ بهره، تورم و تنشهای ژئوپلیتیک وابسته است و ممکن است بازاری خنثی یا نوسانی پیشرو باشد. اما در بلندمدت، تحلیلها همچنان بر صعودیبودن روند طلا تأکید دارند. در اغلب بازههای بلندمدت تاریخی، طلا توانسته است ارزش خود را حفظ کرده و حتی بازدهی قابل توجهی ارائه دهد.

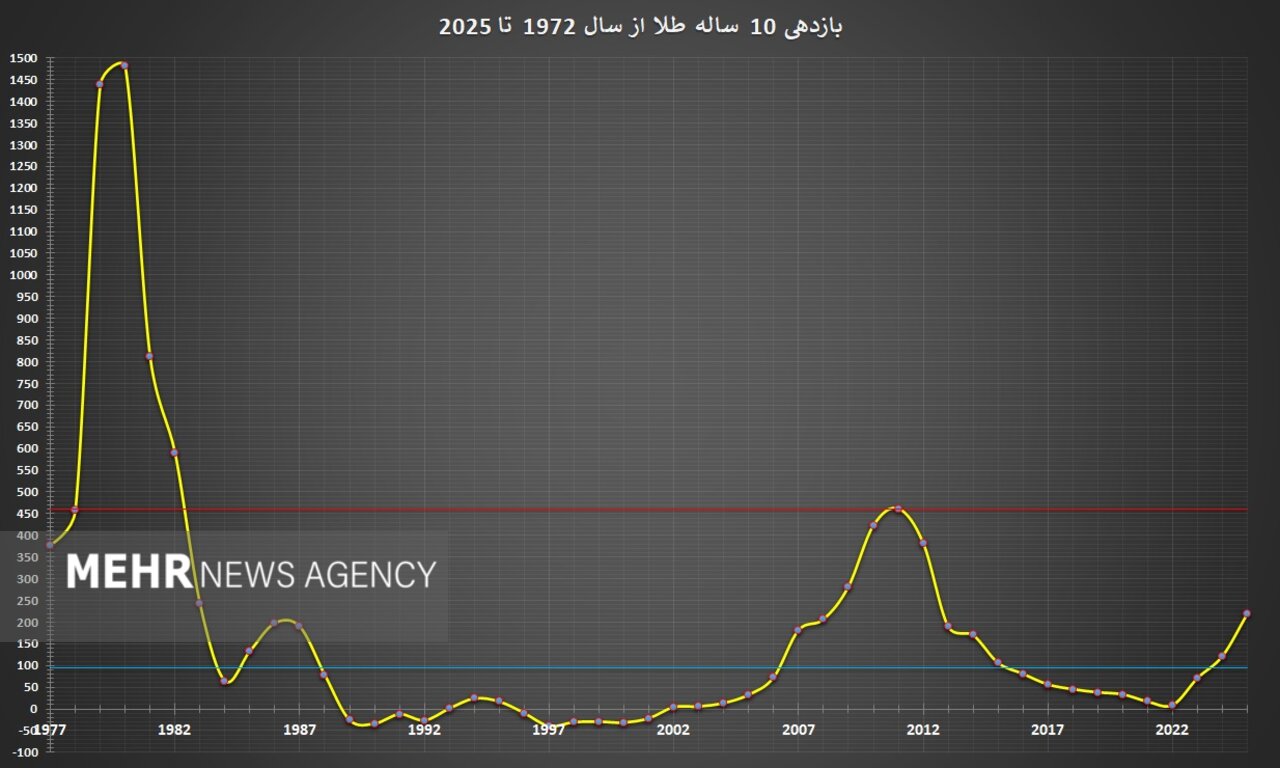

وضعیت بازار در سه افق زمانی بر اساس بازدهی 10 ساله طلا

به عنوان آخرین فاز، این بار نگاهی به بازدهی 10 ساله طلا خواهیم انداخت تا ضمن اینکه افق بلند مدت برای سرمایهگذاری در این فلز گرانبها برای ما روشن شود، صحت نتایج ارزیابیهای بالا را یکبار دیگر به بوته آزمایش گذاشته و بسنجیم. نمودار زیر بازدهی 10 ساله طلا را طی سالهای 1977 تا 2025 نشان میدهد.

بررسی روند بازدهی 10 ساله قیمت جهانی طلا در دوره 1977 تا 2025 نشان میدهد که این فلز گرانبها در چرخههایی نسبتاً منظم، دورههای رشد و رکود را تجربه کرده است. قله تاریخی بازدهی 10 ساله در سالهای 1980، 2011 و اکنون در 2025 ثبت شده و به ترتیب با سطوح 1480، 461 و 219 درصد بازدهی همراه بوده است. اگرچه سطح بازدهی سال 2025 نسبت به قلههای پیشین کمتر است، اما نشاندهنده خروج طلا از رکود بلندمدت پس از افتهای مداوم دهه 2010 میلادی است.

تحلیل روند آتی بر اساس بازدهی تاریخی 10 ساله

سطح ریسک در کوتاهمدت (یک تا 6 ماه آینده)

از منظر تاریخی، سطح ریسک خرید طلا در سال 2025 در محدوده متوسط به بالاست. اگرچه بازدهی 10 ساله نشانهای مثبت برای افقهای بلندمدت است، اما در کوتاهمدت، با توجه به رشد قابل توجه بازدهی در چند سال اخیر و ثبت بازدهی چشمگیر 10 ساله، خطر اصلاح قیمتی و نوسان نزولی وجود دارد. به همین دلیل، خرید طلا در این مقطع زمانی با توجه به اینکه بازدهی کسب شده بالاتر از میانگین هندسی بازدهیهای 10 ساله آن (91 درصد - خط آبی رنگ) قرار گرفته است، تنها برای سرمایهگذاران با افق بلندمدت توصیه میشود و ورود با دیدگاه کوتاهمدت نیازمند احتیاط، بررسی نقاط ورود مناسب و رعایت حد ضرر است.

سطح ریسک در میانمدت (1 تا 3 سال)

بازار طلا در فاز میانمدت معمولاً با افتوخیزهایی در قالب اصلاحات موقتی همراه است اما در نبود عوامل بازدارنده مانند افزایش نرخ بهره واقعی یا کاهش تورم، روند کلی آن میتواند صعودی باقی بماند.

سطح ریسک در بلندمدت (3 تا 10 سال)

الگوهای بلندمدت بازدهی طلا از سال 1977 به بعد نشان میدهد که طلا پس از هر چرخه رکودی، وارد موجهای صعودی قوی شده است. با توجه به احیای بازدهی 10 ساله در 2025، چشمانداز بلندمدت همچنان مثبت و تقویتشونده تلقی میشود، بهویژه اگر سیاستهای مالی جهانی به سمت بیثباتی یا رشد تورمی حرکت کند.

نتیجهگیری

1. طلا پناهگاه امن اما با ریسک کوتاهمدت

دادههای تاریخی پنجاه ساله، طلا را بهوضوح بهعنوان یک دارایی ضدتورمی و پناهگاه مطمئن در برابر نااطمینانیهای اقتصادی معرفی میکند. اما بررسی روند بازدهی سالانه، سهساله و پنجساله این فلز گرانبها نشان میدهد که بازار طلا پس از هر دوره رشد پرشتاب، به فاز اصلاح یا رکود وارد شده است. اکنون نیز با ثبت بازدهی سهساله 85 درصدی و بازدهی پنجساله 78 درصدی تا سال 2025، بازار در نقطهای مشابه دورههای تاریخی پیشین قرار گرفته که معمولاً با اصلاح همراه بودهاند.

این به معنای آن نیست که قیمت از امروز وارد روند نزولی و کاهشی میشود بلکه به معنای آن است که بازدهی آن نسبت به زیانی که ممکن است برای خریداران جدید به همراه داشته باشد به هیچ وجه قابل توجه نخواهد بود و خرید در این سطوح قیمتی پر ریسک ارزیابی میشود.

2. تفاوت ریسک در افقهای زمانی مختلف

تحلیلها حاکی از آن است که سطح ریسک برای ورود کوتاهمدت به بازار طلا بسیار بالا ارزیابی میشود. سرمایهگذاران در این بازه ممکن است با نوسانات و اصلاح قیمتی روبهرو شوند. در افق میانمدت، احتمال صعود همراه با نوسان وجود دارد و استراتژی خرید پلهای در این شرایط توصیه میشود. در افق بلندمدت، طلا همچنان گزینهای جذاب برای حفظ ارزش دارایی و مقابله با کاهش قدرت خرید ارزهای فیات است.

3. تقابل عوامل اصلاحگر و عوامل حمایتی

اگرچه شواهد آماری نشان میدهند که بازار مستعد اصلاح است، اما متغیرهای بنیادین مانند تضعیف دلار، تنشهای ژئوپلیتیکی، بدهیهای دولتها و تورم جهانی میتوانند مانع از ریزش شدید قیمت طلا شوند و بهعنوان عواملی حمایتکننده عمل کنند. بهویژه در فضای جهانی پرریسک، طلا همچنان مزیت نسبی خود را در برابر داراییهای دیگر حفظ کرده است.

4. توصیه به سرمایهگذاران

برای سرمایهگذاران خرد، ورود هیجانی در این سطوح قیمتی توصیه نمیشود. استراتژیهای تدریجی، پلهای و با دید بلندمدت میتواند سودآورتر و کمریسکتر باشد. همچنین، توجه به چرخههای تاریخی قیمت طلا و تطبیق رفتار سرمایهگذاری با این چرخهها، نقشی کلیدی در مدیریت ریسک دارد.

بنابراین طلا، اگرچه همچنان یک دارایی جذاب در بلندمدت است، اما در مقطع فعلی، با توجه به بازدهیهای فوقالعاده اخیر و نزدیک شدن به سقفهای تاریخی، احتمال اصلاح قیمتی در آن را نباید نادیده گرفت. مدیریت هوشمندانه پرتفوی، پرهیز از رفتار هیجانی و رعایت اصول تنوعسازی دارایی، در این مرحله بیش از هر زمان دیگری ضروری است.

و در نهایت باید گفت، بازار طلا در حال حاضر با پشتوانه عوامل بنیادی از جمله تورم جهانی، سیاستهای پولی انبساطی و بحرانهای ژئوپلیتیکی در مسیر صعودی قرار دارد. با این حال، سرعت رشد قیمتها در دو سال اخیر میتواند مقدمهای برای اصلاح موقت باشد. تصمیمگیری برای سرمایهگذاری در این بازار نیازمند درک دقیق از افق زمانی سرمایهگذار و پذیرش سطحی از ریسک است.